Conozca las consecuencias del anclaje de los créditos comerciales al dólar oficial

El Banco Central de Venezuela oficializó este miércoles 23 de octubre el nuevo esquema de ajuste de la tasa de interés para la cartera de créditos comerciales, anclado en las variaciones del tipo de cambio oficial de la banca, por lo cual esta nueva regulación buscaría según lo expresa el BCV “incidir sobre el rendimiento del crédito y de esta manera desestimular la adquisición de préstamos que tenga como principal objetivo la especulación en el mercado cambiario”. Es importante destacar que esta medida entra en vigencia, dos días hábiles a partir de su publicación que fue el 21 de octubre, por lo que este 23 de octubre, empieza a tener vigencia esta decisión del BCV.

Entre los aspectos más resaltantes de la medida destacan:

– Los créditos comerciales ya no se expresarán en bolívares, sino en una nueva unidad de cuenta denominada Unidad de Valor de Crédito Comercial (UVCC), y la valoración de estas unidades se medirá a través de un Índice de Inversión, el cual se establecerá en bolívares ajustados de acuerdo con la evolución de la tasa de cambio oficial que publica la banca.

* El ajuste en el rendimiento del financiamiento se realizará periódicamente a través de la actualización del valor del capital de los créditos comerciales sobre la base de la trayectoria del Índice de Inversión.

* La tasa de interés anual para los créditos comerciales también se expresará en UVCC. Esta tasa de interés se fijó en un mínimo de 4% y un máximo de 6% anual.

* La medida estaría dirigida al segmento de crédito comercial, es decir, no afectaría a la cartera de consumo ni a la cartera dirigida hacia otros sectores.

* La aplicación del ajuste del capital con base en el tipo de cambio es asimétrica: en el caso de una variación negativa del tipo de cambio, el saldo de capital adeudado no puede ser menor que el monto inicial del crédito; b) en el caso de una variación positiva del tipo de cambio no se establecen límites al incremento del saldo de capital adeudado.

En este sentido, estimamos que los bancos tendrán que utilizar covenants o acuerdos con sus clientes para garantizar un mínimo de rendimiento y en caso que la variación cambiaria de un mes sea con fuerza hacia el alza, hacer un reconocimiento hacia el cliente que desvincule el total del capital a dicha variación.

*El monto del préstamo en UVCC permanece constante, hasta cuando se realice una amortización del crédito. No obstante, el préstamo en bolívares fluctúa en correspondencia con el valor del índice de inversión. Las instituciones financieras seguirán negociando con sus clientes condiciones tales como, el plazo de financiamiento, amortización, garantías, entre otros.

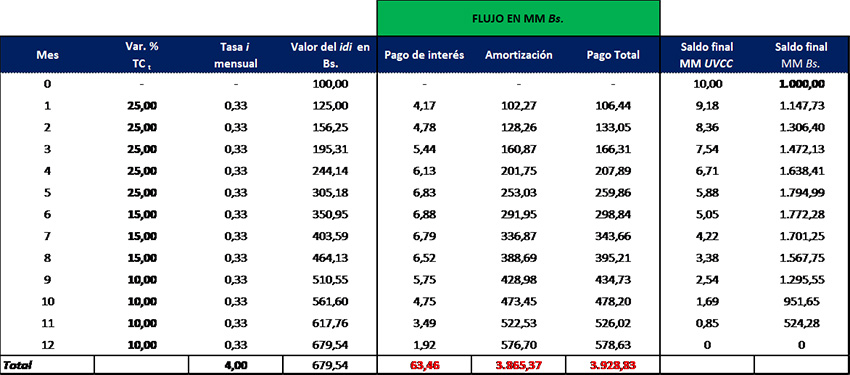

Veamos con un ejemplo, cómo funcionará el esquema de amortización y pagos de interés para un crédito a 12 meses con saldo inicial de Bs.1.000 millones (Ver tabla al final del texto)

Si observamos el flujo expresado en Bolívares para facilitar el entendimiento del ejercicio, en primer lugar el Índice de Inversión se va ajustando mensualmente a la variación del tipo de cambio. En el primer mes, el IDI pasa de 100 a 125 debido a la devaluación en 25% mensual. El pago de interés no es más que la multiplicación entre el valor IDI del mes por el pago de interés en términos de la unidad de cuenta UVCC.

Por su parte, la amortización de igual forma, funciona como el pago de interés, multiplicando el valor IDI del mes por la amortización correspondiente en la unidad de cuenta UVCC.

Es importante notar como el capital se va ajustando mensualmente, en el cual un cliente terminaría pagando por un crédito inicial de 1.000 MM, un monto de 3.865 MM por capital y 63.46 MM por interés (considerando las devaluaciones ejemplificadas), por tanto, el interés anual sería de un 293% en este ejercicio.

Sin embargo, hay varias consideraciones y riesgos que puede traer este esquema:

1) Fuerte restricción a la actividad crediticia, tanto por el lado de la oferta como por el de la demanda. Por un lado, las limitaciones en la oferta de créditos, asociadas al incremento del riesgo de crediticio y el aumento de los problemas de información asimétrica (necesidad de conocer en profundidad las capacidades de las empresas para trasladar los costos financieros a los precios y la forma en que se comporta el crecimiento mensual real de su flujo de caja).

Por otra parte, las limitaciones en cuanto a la demanda de créditos son elevadas, debido a que el cliente asume plenamente el riesgo cambiario (al solicitar un crédito desconoce cuánto terminará pagando), en un contexto de alta volatilidad e incertidumbre, tanto en el mercado cambiario como en el de bienes.

2) Sesgo en el direccionamiento del crédito comercial hacia sectores con capacidad de traspasar los costos financieros a los precios, por tanto, se produce una exclusión de sectores productivos con orientación hacia el mercado interno. Consideramos que solo los clientes grandes corporativos podrán digerir este esquema, lo cual eleva los problemas de concentración de cartera de la banca y filtra de manera importante el direccionamiento del crédito, con riesgos sobre la morosidad de la cartera.

3) Se profundizan los esquemas de dolarización financiera de la economía sumada a la dolarización transaccional.

4) En caso que la variación mensual del tipo de cambio en un mes sea relativamente baja (por ejemplo menos a 15%), la banca corre enormes riesgos de generar pérdidas operativas y no tiene forma de planificar su esquema de liquidación ante la incertidumbre cambiaria.

Consideramos que el anclaje de las tasas de interés para créditos comerciales al dólar oficial, generará presiones operativas para la banca que debe adecuar sus sistemas a este nuevo esquema (lo cual no es trivial y lleva su tiempo) mientras que las empresas tendrán mayores limitaciones para el acceso al crédito y desincentivos por el lado de la demanda.

A su vez, esto eliminaría prácticamente a las unidades de banca comercial dentro de la banca, con foco en el segmento corporativo para poder operar parcialmente con este esquema.

Adicionalmente, consideramos que no necesariamente el control de la oferta y demanda crediticia tendrá un efecto de limitación sobre la variación del tipo de cambio no oficial. Hemos probado estadísticamente que aun sin estímulos por el lado crediticio, los shocks de gasto del Gobierno y de Pdvsa, son determinantes en las variaciones al alza del tipo de cambio paralelo.

Los puntos mostrados anteriormente muestran un cóctel muy peligroso, en un momento en que todo evidencia que la hiperinflación sigue presente y los desequilibrios se siguen agudizando, a lo cual ahora se le agregaría este nuevo esquema que va a traer más recesión y aceleración en los precios.

* Este texto se publica ajustado a la resolución del Banco Central de Venezuela publicada en Gaceta Oficial. Los escenarios son hipotéticos y se presentan con fines meramente ilustrativos. Este reporte se publicó originalmente en el Informe Privado de Aristimuño Herrera & Asociados, recibido por nuestros suscriptores el pasado 13 de septiembre. Aprovechamos para invitarlos a recibir la mejor información, profesional y confiable que le permita adelantarse en la mejor toma de decisión, suscribiendote a nuestro informe privado semanal.

Somos uno de los principales portales de noticias en Venezuela para temas bancarios, económicos, financieros y de negocios, con más de 20 años en el mercado. Hemos sido y seguiremos siendo pioneros en la creación de contenidos, análisis inéditos e informes especiales. Nos hemos convertido en una fuente de referencia en el país y avanzamos paso a paso en América Latina.

Somos uno de los principales portales de noticias en Venezuela para temas bancarios, económicos, financieros y de negocios, con más de 20 años en el mercado. Hemos sido y seguiremos siendo pioneros en la creación de contenidos, análisis inéditos e informes especiales. Nos hemos convertido en una fuente de referencia en el país y avanzamos paso a paso en América Latina.