Tenedores deben suspender juicios: Estas son las condiciones de la oferta de renegociación de deuda

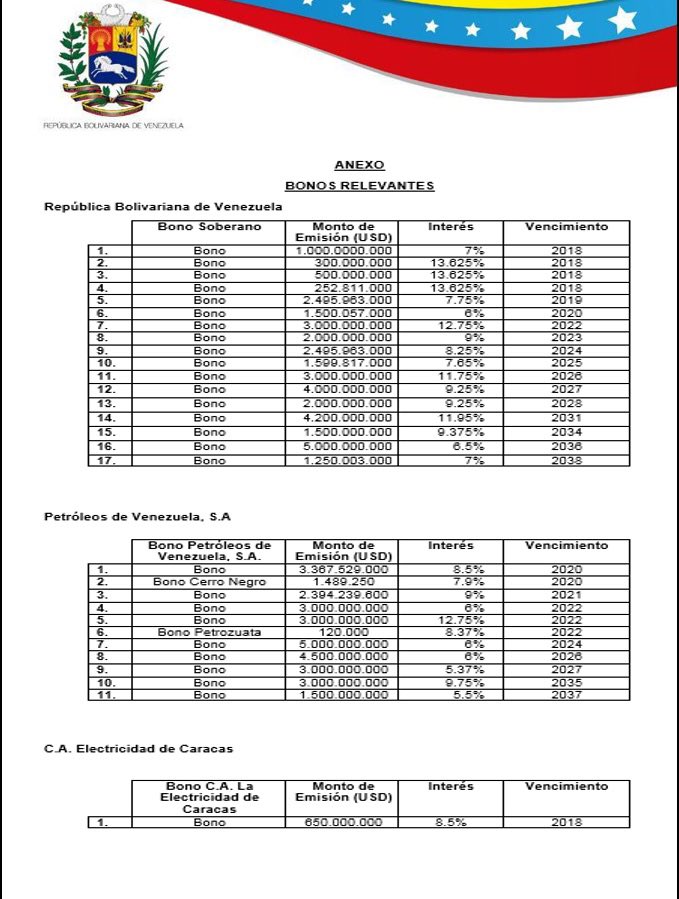

La oferta condicionada de renegociación de la deuda en bonos de la República Bolivariana de Venezuela, Petróleos de Venezuela y la Electricidad de Caracas se compromete a acordar la interrupción del período de prescripción, si los inversionistas que se acojan aceptan suspender las demandas judiciales que tienen para cobrar el capital e intereses en default o si se obligan a no intentar ningún reclamo judicial.

Igualmente, exige que los tenedores que acepten la oferta, que termina el 13 de octubre, obtengan las licencias necesarias de las autoridades regulatorias para poder aceptar el acuerdo con el gobierno venezolano sancionado por Estados Unidos.

Los inversionistas deben tener o representar 75% o más del capital pendiente de la serie de bonos incluida en la oferta.

Debe quedar claro que los inversionistas que no acepten la oferta corren el riesgo de que sus reclamaciones, en trámite o no, prescriban, de acuerdo con los statutes of limitation.

Aquí está la propuesta difundida por la vicepresidenta y ministra de economía y finanzas, Delcy Rodríguez.

– La declaración previa –

La vicepresidenta, Delcy Rodríguez, informó que el gobierno ratifica su total disposición de honrar los compromisos válidamente asumidos con los tenedores de títulos emitidos por la República, Pdvsa y La Electricidad de Caracas.

Rodríguez leyó un comunicado, en compañía del presidente de Pdvsa y el procurador general de la República, en el que aseguró que Venezuela se ha caracterizado por dar fiel cumplimiento a sus obligaciones de pago por los servicios de deuda externa, «a pesar de la criminal agresión perpetrada contra el país».

Recordó que en noviembre de 2017 Venezuela manifestó su intención de reestructurar su deuda y convocó a un diálogo a los tenedores nacionales e internacionales, para buscar fórmulas que permitieran superar las limitaciones impuestas por las sanciones.

Sin embargo, indicó la ministra de Economía y Finanzas, la emisión de nuevas sanciones de EEUU contra Venezuela «ha impedido el desarrollo del diálogo para alcanzar el objetivo de reestructuración anunciado, entre tanto los plazos de prescripción para las reclamaciones de derechos han comenzado a correr».

En ese sentido, «la República, Pdvsa y la Electricidad de Caracas anuncian una oferta condicional conjunta de interrupción de dichas entidades con el fin de garantizar que los inversores no resulten afectados por el ilegal accionar de quienes detentan el poder en Estados Unidos».

Agregó que las condiciones específicas de la oferta condicional serán detalladas por el Ministerio de Economía y Finanzas y las entidades emisoras.

Estas acreencias a ser reestructuradas están en default desde 2017. Básicamente, de lo que se trata es que antes del 13 de octubre los tenedores de la bonos de la República, Pdvsa y la EDC manifiesten por escrito su intención de reestructurar según los términos que proponga el ejecutivo chavista, lo cual permitirá que los inversionistas registrados no sean afectados por la prescripción legal establecida en las condiciones de emisión.

En consecuencia, cuando el gobierno chavista pueda reestructurar la deuda, una vez que eventualmente supere los obstáculos planteados por la administración y los tribunales de Estados Unidos, que reconocen la presidencia interina de Juan Guaidó, solo tendría que negociar con los tenedores que aceptaron la oferta que vende en octubre.

«Con esta medida la República presenta una nueva muestra de su actuación de buena fe y espíritu de cooperación con el objeto de continuar avanzando en un proceso de reestructuración que permita salvaguardar los derechos de los acreedores sin afectar el proceso de crecimiento y recuperación del país».

La oferta estará vigente hasta la medianoche del 13 de octubre, las aceptaciones recibidas después de esa fecha serán rechazadas.

Somos uno de los principales portales de noticias en Venezuela para temas bancarios, económicos, financieros y de negocios, con más de 20 años en el mercado. Hemos sido y seguiremos siendo pioneros en la creación de contenidos, análisis inéditos e informes especiales. Nos hemos convertido en una fuente de referencia en el país y avanzamos paso a paso en América Latina.

Somos uno de los principales portales de noticias en Venezuela para temas bancarios, económicos, financieros y de negocios, con más de 20 años en el mercado. Hemos sido y seguiremos siendo pioneros en la creación de contenidos, análisis inéditos e informes especiales. Nos hemos convertido en una fuente de referencia en el país y avanzamos paso a paso en América Latina.