Empresas sin oxígeno financiero: un grave riesgo

La más reciente encuesta de coyuntura de Conindustria, correspondiente al segundo trimestre de 2022, tiene un dato preocupante: 53% de las empresas manufacturera se autofinancia, mientras que solo 28% cuenta con líneas de financiamiento bancario en forma limitada.

El presidente del gremio industrial, Luigi Pisella, dijo con claridad que esta situación hace que una parte importante de las empresas del sector operen por debajo de la línea de equilibrio financiero, porque el costo implícito del apalancamiento, entre otros factores, determina un impacto negativo importante en la rentabilidad de los negocios.

Básicamente, lo que hemos visto y conocido a través de nuestro clientes es que las empresas productivas en Venezuela tienen severos déficit de financiamiento. Los datos generales indican que la industria requiere una cartera de crédito de 5.000 millones de dólares para comenzar a remontar la contracción de los últimos años.

Sin embargo, el monto total de los créditos otorgados por la Banca al cierre del primer semestre, de acuerdo con el Informe Bancario de Aristimuño Herrera & Asociados, ascendió a 534,6 millones de dólares; es decir, apenas 10,7% del total que requiere el sector industrial.

Básicamente, el autofinanciamiento en un mercado como el venezolano introduce un elemento de fragilidad financiera muy importante en las operaciones, porque impide que las empresas cuenten con recursos suficientes para operar, debido a que las ventas siguen siendo limitadas, aparte que la facturación está comprometida por elementos como la voracidad fiscal, los altos costos asociados a servicios, las dificultades para conseguir materia prima, combustibles, y otros insumos cuyos costos se incrementan a tasas cada vez mayores.

En esta situación, el crédito, aunque sea relativamente costoso, por efecto de la indexación, es un alivio fundamental ante la presión que impone una caja limitada que no solo debe cubrir el gasto corriente del negocio, sino sus necesidades financieras.

No se debe creer que el problema de la ausencia del crédito es solo de los empresarios. Hay otra incidencia directa de claro impacto social: no permite el crecimiento del empleo. La misma encuesta de Conindustria lo demuestra al señalar que, pese a que 65% de las organizaciones reportó aumentos de producción y un 64% indicó incrementos de sus ingresos por ventas, solo 23% hizo incrementos limitados de nómina, al tiempo que 50% mantuvo su plantilla sin cambios.

Cuando los encuestados fijaron sus expectativas para el próximo trimestre, 69% de los empresarios dijo que no crearía nuevas fuentes de empleo en el futuro próximo.

Estos datos, en términos generales, podrían representar la realidad de otros sectores, como el caso de la Construcción donde el nivel de desempleo se mantiene en alrededor de 70%.

En consecuencia, la situación es que tenemos a un sector empresarial sin oxígeno suficiente y, en consecuencia, aquellas empresas que no puedan acceder a mecanismos alternos de financiamiento, como el mercado de capitales, estarán en severo de riesgo de no poder subsistir en un plazo que podría ser corto, sobre todo en estrato de la pequeña industria, que son más menos capacitadas para seguir soportando el autofinanciamiento.

Ciertamente, el mercado de capitales surge como una opción interesante que conviene considerar de manera seria. Venezuela cuenta con un sistema transaccional sólido y con garantías suficientes para inversionistas y emisores, así como con adecuadas normas de control y transparencia; sin embargo, no podemos aspirar a que este mercado aún pequeño y poco profundo pueda siquiera compensar parcialmente la ausencia de crédito bancario, al menos en el corto plazo.

Consideramos claramente positivo que las autoridades fomenten el crédito al emprendimiento, pero lo cierto es que los datos revelados por la industria dejan ver qué esas políticas de estímulo no están siendo suficientes.

La solución de entrada es clara y ya hemos insistido en su adopción urgente: hay que hacer una rebaja del encaje legal y es tal el rezago del financiamiento, junto con el aumento de la demanda, que, sin duda, mientras más tiempo pase la reducción tendrá que ser mucho mayor, porque el efecto de los descuentos realizados ha sido extremadamente limitado.

Sin embargo, consideramos que esta decisión de disminución del encaje no está, al menos por este año, dentro de las posibilidades de evaluación por parte de las autoridades monetarias.

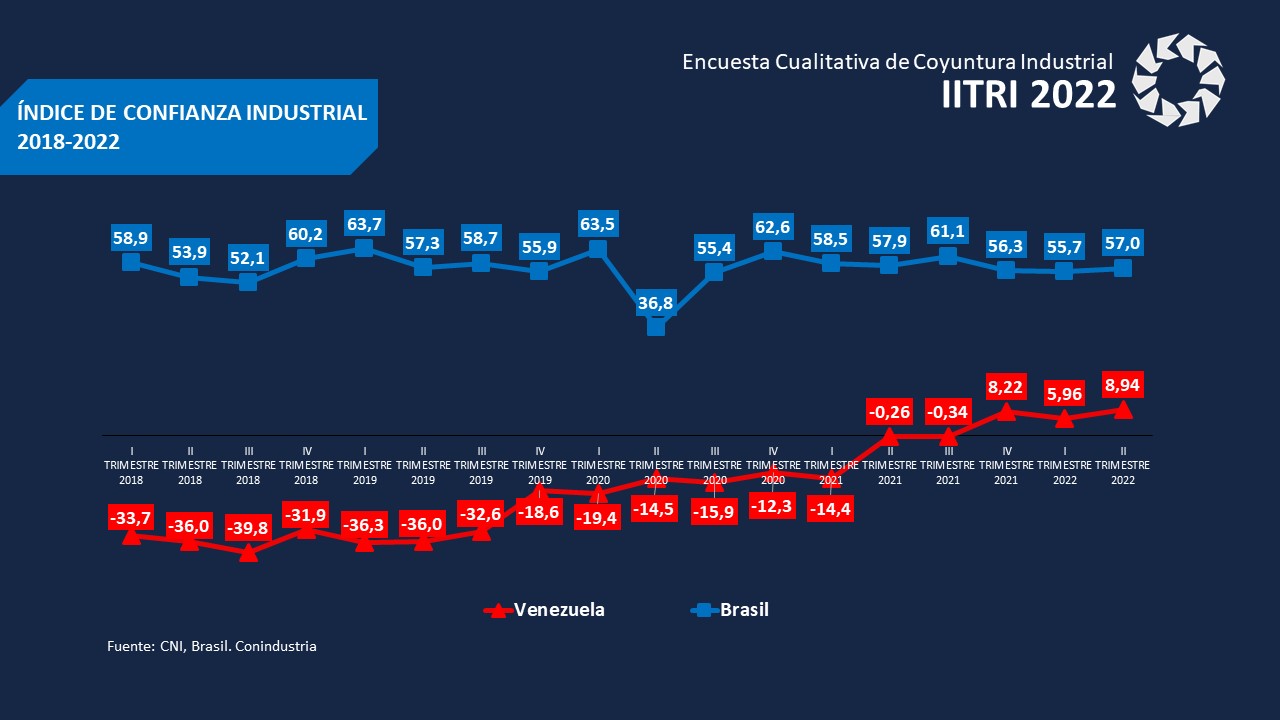

La industria opera a 31% de capacidad instalada; sin duda, esta es una buena noticia si se considera que, en el primer trimestre del año pasado, este indicador era de apenas 19%. No obstante, es evidente que se necesita un crecimiento más acelerado.

En la medida que el autofinanciamiento empresarial se vea más limitado y la presión de la demanda exija mayor oferta nacional, el análisis de una disminución del encaje se hace más posible, pero por el momento no es el caso.

Para las autoridades, actualmente, los comportamientos del dólar y la inflación resultan más prioritarios en la estrategia económica que la disminución del encaje.

César Aristimuño Director de Aristimuño Herrera & Asociados