"Otro impuesto más" según la LOCTI

En esta oportunidad vamos analizar la Reforma de la Ley Orgánica de Ciencia, Tecnología e Innovación (LOCTI), que fue modificada el 18 de noviembre de 2014 y publicado en la Gaceta Oficial de la República Bolivariana de Venezuela No. 6.151 Extraordinario, el Decreto con Rango, Valor y Fuerza de la Ley de Reforma de la Ley Orgánica de Ciencia, Tecnología e Innovación la cual se anexa. Es de destacar que la Ley Orgánica de Ciencia, Tecnología e Innovación fue publicada inicialmente en la Gaceta Oficial No. 39.575 del 16 de agosto de 2010.

Lectura recomendada: Declaración estimada de Impuesto sobre la Renta (Procedimiento y Sanciones)

El Fondo Nacional de Ciencia, Tecnologías e Innovación (FONACIT) es el ente beneficiario de los aportes de carácter tributario previstos en el Decreto con rango, valor, fuerza de Ley Orgánica de Ciencia, Tecnología e Innovación (LOCTI).

Es importante destacar los siguientes aspectos que a continuación detallamos:

- Objetivo de los aportes realizados para la Ciencia, Tecnología e Innovación.

Los aportes estarán destinados a financiar las actividades de la ciencia, la tecnología, la innovación y sus aplicaciones, necesarios para el avance social, económico y político del país, así como para la seguridad y soberanía nacional, en concordancia con el Plan Nacional de Ciencia, Tecnología e Innovación establecido por la autoridad nacional con competencia en esta materia.

- ¿Quienes están obligados el Aporte?

Aquellas personas jurídicas, entidades privadas o públicas, domiciliadas o no en la República que realicen actividades económicas en el territorio nacional y hayan obtenido ingresos brutos anuales superiores a cien mil Unidades Tributarias (100.000 U.T.) es decir Bs.17.700.000 en el ejercicio fiscal inmediato anterior.

- ¿Cuándo se debe realizar el Aporte?

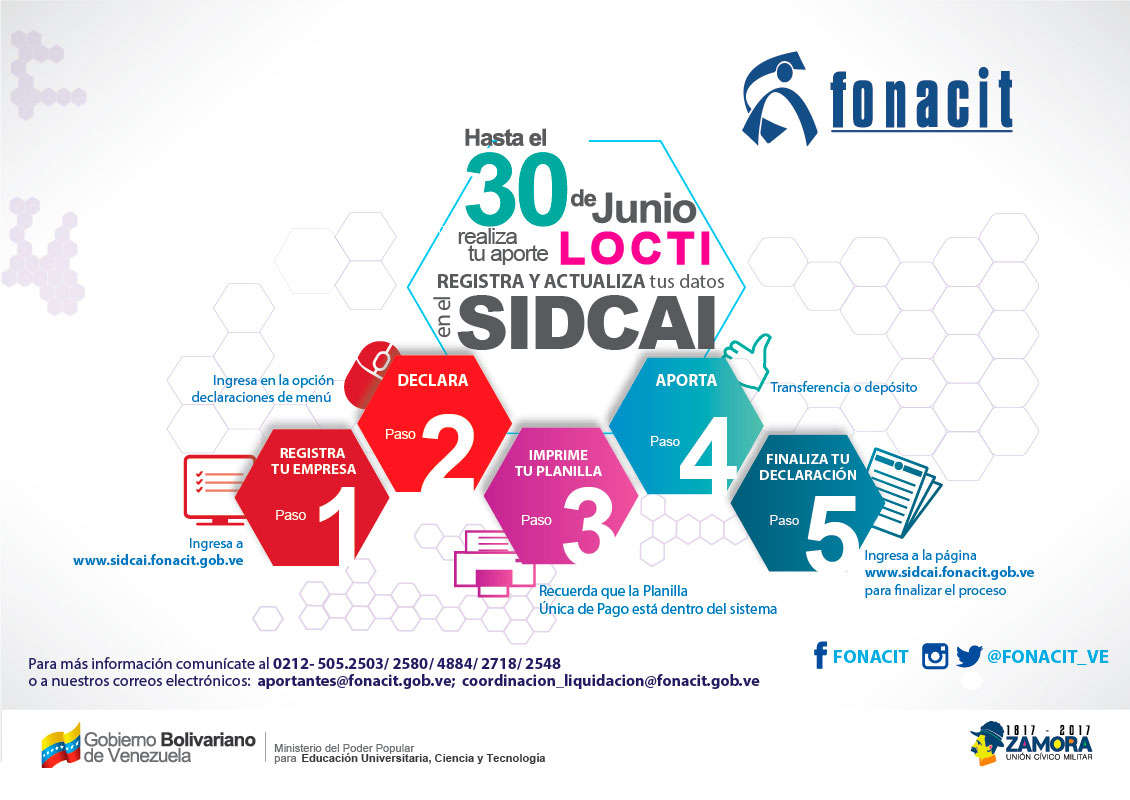

El Aporte se debe realizar durante el segundo trimestre posterior al cierre del ejercicio fiscal correspondiente, es decir en caso de los entes, entidades y empresas que tengan su cierre contable y fiscal el 31 de diciembre del 2016, tienen plazo hasta el 30 de junio del 2017, a los fines de evitar multas y sanciones establecidas.

- ¿Qué se entiende por Ingresos Brutos según la LOCTI? Proporción de los aportes. (Artículo 26)

Las personas jurídicas, entidades privadas o públicas, domiciliadas o no en la República que realicen actividades económicas en el territorio nacional, aportarán anualmente un porcentaje de sus ingresos brutos efectivamente devengados en el ejercicio económico inmediatamente anterior, por cualquier actividad que realicen, de la siguiente manera:

4.1 Dos por ciento (2%) cuando la actividad económica sea una de las contempladas en la Ley para el Control de Casinos, Salas de Bingo y Máquinas Traganíqueles, y todas aquellas vinculadas con la industria y el comercio de alcohol etílico, especies alcohólicas y tabaco.

4.2 Uno por ciento (1%) en el caso de empresas de capital privado cuando la actividad económica sea una de las contempladas en la Ley Orgánica de Hidrocarburos y en la Ley Orgánica de Hidrocarburos Gaseosos, y comprenda la explotación minera y su procesamiento.

4.3 Cero coma cinco por ciento (0,5%) en el caso de empresas de capital público cuando la actividad económica sea una de las contempladas en la Ley Orgánica de Hidrocarburos y en la Ley Orgánica de Hidrocarburos Gaseosos, y comprenda la explotación minera, su procesamiento y distribución.

4.4 Cero coma cinco por ciento (0,5%) cuando se trate de cualquier otra actividad económica.

Parágrafo primero:

A los efectos del citado decreto con Rango, Valor y Fuerza de Ley, se entenderá por Ingresos Brutos, los ingresos, proventos y caudales, que de modo habitual, accidental o extraordinario, devenguen los aportantes por cualquier actividad que realicen, siempre que no estén obligados a restituirlos por cualquier causa, sin admitir costos ni deducciones de ningún tipo.

Parágrafo segundo:

Cuando el aportante desarrolle de forma concurrente varias actividades de las establecidas anteriormente, se calculará su aporte aplicando el porcentaje que corresponda a la actividad que genere mayores ingresos brutos.

- Liquidación y pago del aporte.(Artículo 27)

El aporte establecido en el artículo 23 del Presente Decreto con Rango, Valor y Fuerza de Ley, se liquidará, pagará, y declarará ante el Fondo Nacional para la Ciencia, Tecnología e Innovación (FONACIT), durante el segundo trimestre posterior al cierre del ejercicio fiscal correspondiente.

- ¿Qué es el FONACIT y cuál es su objeto? (Artículo 39)

El objeto general del Fondo Nacional de Ciencia, Tecnología e Innovación (FONACIT) de acuerdo al Artículo 39 de la citada Ley, es el ente financiero de los recursos destinados a la ciencia, la tecnología, la innovación por la autoridad nacional con competencia en materia de ciencia, tecnología, innovación y es el responsable de la recaudación, fiscalización, verificación y determinación cuantitativa y cualitativa de los aportes para ciencia, tecnología, innovación.

- Artículo 48 y 49.

A los aportantes que incumplan o violen este Decreto con Rango, Valor y Fuerza de Ley, se les aplicará las disposiciones consagradas en el Código Orgánico Tributario, además de las multas contempladas, tales como las Multas por incumplimiento de las normas de Financiamiento, a quienes hubieren obtenido recursos para el desarrollo de alguna actividad científica, tecnológica, de innovación o de sus aplicaciones, e incumplieren las estipulaciones acordadas; deberán reintegrar los recursos no justificados; no les serán otorgados nuevos recursos durante el lapso de dos a cinco años; y se le aplicarán multas comprendidas entre 10 Unidades Tributarias (Bs.3000) y 50.000 Unidades Tributarias (Bs.15.000.000), que serán canceladas en la tesorería del ente y serán determinadas de acuerdo con la gravedad del incumplimiento, al tipo de financiamiento y al monto otorgado, sin perjuicio de las responsabilidades civiles, penales a que hubiere lugar.

- SANCIONES

Muchos se preguntan: Si no elaboro y la presento que pasa.

En caso de ser objeto de fiscalización y se detecte la omisión en la presentación de la declaración el Código Orgánico Tributario establece las siguientes Sanciones según el artículo 111 que establece: “Cuando la Administración Tributaria efectué determinaciones conforme al procedimiento de recaudación en caso omisión de declaraciones previsto en este Código, impondrá multa del treinta por ciento (30%) sobre la cantidad del tributo determinado”.

Por lo que sugiero y recomiendo tomar previsiones y cumplir con este deber formal a los fines de evitar de caer en Ilícitos materiales.

Anexo:

Somos uno de los principales portales de noticias en Venezuela para temas bancarios, económicos, financieros y de negocios, con más de 20 años en el mercado. Hemos sido y seguiremos siendo pioneros en la creación de contenidos, análisis inéditos e informes especiales. Nos hemos convertido en una fuente de referencia en el país y avanzamos paso a paso en América Latina.

Somos uno de los principales portales de noticias en Venezuela para temas bancarios, económicos, financieros y de negocios, con más de 20 años en el mercado. Hemos sido y seguiremos siendo pioneros en la creación de contenidos, análisis inéditos e informes especiales. Nos hemos convertido en una fuente de referencia en el país y avanzamos paso a paso en América Latina.