#Análisis | Neobancos y Fintech: los desafíos estratégicos y regulatorios

La difusión de servicios TICs en el sector banca, con la aparición de neobancos, implica un desafío grande y difícil para los actores tradicionales.

La adopción de las tecnologías de la información y las telecomunicaciones – servicios TICs- es una absoluta realidad en todos los sectores de la economía -como por ejemplo en la banca, a través de los neobancos-, especialmente a partir de la pandemia Covid-19 que aceleró su uso.

Además, este proceso demostró beneficios referidos a la reducción de costos transaccionales tanto para oferentes como para usuarios o consumidores finales.

La difusión de los servicios TICs en sectores tradicionales, como el financiero en general y en la banca en particular, con la aparición de neobancos, implica un desafío para los actores tradicionales, como bancos e instituciones financieras.

También hay nuevos retos para los reguladores sectoriales prudenciales y los de competencia y los nuevos o potenciales operadores en estos mercados.

El dilema estratégico al que se enfrentan los bancos tradicionales ante los neobancos exige analizar pros y contras de constituir alianzas con estos nuevos oferentes -desarrollar un modelo en un extremo más parecido al coopetition– o competir contra estos nuevos agentes económicos disruptivos en el mercado.

El caso venezolano

El caso venezolano -así como ocurre en otros países en desarrollo- destaca por el enorme potencial que puede ofrecer la adopción de los servicios TICs para bancarizar a una población a la cual la banca Brick and Mortar resulta prohibitiva o de lejano alcance, espacial y económicamente hablando.

El uso de Apps por medio de dispositivos móviles posibilita un alcance nunca pensado para una red física bancaria y de oferentes de productos financieros, así como para sistemas y medios de pago digitales.

Las posibilidades de expansión de los medios de pagos digitales y herramientas financieras no deberían estar limitadas por la existencia de barreras que condicionen la entrada de nuevos actores.

Por ejemplo, la adopción de medios digitales permitiría la reducción de riesgos y costos asociados con el manejo de efectivo, así como, en el caso específico de Venezuela como país desmonetizado con un cono monetario y unidades en curso deficitarias, facilitar las transacciones y la actividad económica.

Aun así, la adopción de este tipo de tecnologías exige cierta “alfabetización” ya no solo financiera sino tecnológica -con especial énfasis en los usuarios finales-, así como el acceso a los servicios y a la infraestructura propia para su desarrollo y oferta (conectividad a internet, y oferta de servicios bancarios on-line).

Para que este potencial sea viable y pueda desplegarse, es necesario contar con un entorno competitivo y regulatorio que lo habilite y facilite.

Es decir, las posibilidades de expansión de los medios de pagos digitales y herramientas financieras no deberían estar limitadas por la existencia de barreras que condicionen la entrada de nuevos actores, como los neobancos, o el desarrollo de estos.

En este sentido es fundamental conocer la estructura de los mercados, identificar los actores relevantes y las potenciales barreras al ingreso de nuevos operadores.

Barreras a la Entrada en el Mercado

Pueden existir barreras distintas a las conductas desplegadas por las empresas competidoras en el mercado, que en consecuencia podrían ser consideradas como barreras estructurales que podrían dificultar la entrada de nuevos operadores.

Uno de los desafíos a los que se enfrentan los bancos tradicionales es que el nivel de conocimiento en el uso de servicios TICs podría encontrarse correlacionado con el grado de bancarización, monetización, rentabilización por parte de los oferentes financieros y una mayor disponibilidad de pago por dichos servicios de los usuarios finales.

Son justamente este tipo de clientes, alfabetizados financiera y tecnológicamente, a los que podrían estar apuntando los nuevos operadores -neobancos-, mientras que clientes de bajo grado de monetización y rentabilización podrían estar más acostumbrados al uso de la red física tradicional de la banca.

Por su parte, los operadores disruptivos -neobancos- tienen que enfrentar los costos de cambio de los potenciales usuarios ya bancarizados por la banca tradicional.

Este tipo de costos de cambio para los clientes y usuarios del sistema financiero se encuentra ampliamente documentado en la literatura económica (ver Hal R. Varian economista jefe de Google en su libro de Microeconomía Intermedia de 2016).

Las Big Tech como eventuales empresas disruptivas en estos mercados gozan de ventajas competitivas difícilmente replicables por los bancos tradicionales, así como por noveles neobancos o Fintech.

Estas están en el mejor de los mundos, porque las Big Tech tienen una gran base de clientes, alta reputación, marca reconocida y bajos costos de capital; de esta manera, son las que potencialmente disponen de mayor capacidad disruptiva frente a la banca tradicional.

Desafíos Estratégicos y Dinámica Competitiva en el Mercado

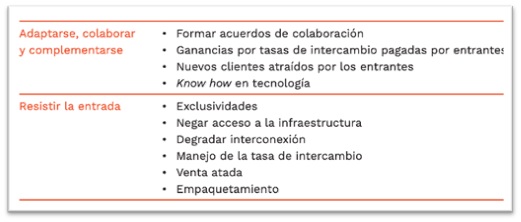

Como habíamos mencionado, una taxonomía simple de las estrategias alternativas en manos de los operadores o bancos tradicionales consistiría en cooperar y/o adaptarse a la disrupción de nuevos operadores competidores o “coopetidores” o, por el contrario, luchar y dificultar la entrada de estos últimos.

Neobancos: desafíos para la banca tradicional

El primer enfoque adaptativo y cooperativo suele asociarse al término acuñado como open banking, modelo basado en la provisión de servicios por parte de los operadores tradicionales en asociación con los nuevos actores, las Fintech.

Dicha estrategia buscaría explotar sinergias de eficiencias que cada actor en dicha cooperación pudiera aportar.

Por ejemplo, en el caso de las instituciones financieras tradicionales podrían aportar el know how del negocio tradicional; el valor reputacional de la marca; conocimiento del entorno normativo y regulatorio y actividades de compliance.

También ese aporte podría extenderse a posesión de la autorización o licencia bancaria donde aplique -especialmente en actividades referidas a la intermediación financiera como parte de las regulaciones estructurales prudenciales-, al tiempo que el banco tradicional conserva sus servicios legacy así como su base de clientes actuales.

Por su parte, las Fintech pueden ofrecer la tecnología que expandiría el alcance de los servicios legacy, así como la flexibilidad, habilidad y modelos digitales de negocios -por ejemplo, el de plataformas digitales- que permitirían una capacidad de analítica de datos complementaria y eventualmente superior a la desarrollada por la banca tradicional.

Este último hecho resulta sumamente interesante porque las instituciones financieras suelen ser concebidas, por excelencia hasta la fecha, como prestadoras de “servicios de información”, especialmente en el desempeño de sus funciones de intermediación financiera.

Es decir, el diseño y manejo de los distintos productos pasivos y activos son el reflejo del manejo de la información del mercado y de los clientes respectivamente por parte de las instituciones financieras y bancarias tradicionales.

Sin embargo, la capacidad que podrían tener las Fintech y los neobancos de levantar un número de datos superior y diferente -complementarios e incluso de mayor alcance-, datos personales referidos a gustos, preferencias y patrones de consumo, abriría la posibilidad de ofrecer nuevos productos personalizados.

Con estos nuevos productos se viabiliza una monetización y rentabilización de cada cliente de forma más eficiente y/o personalizada.

El segundo enfoque correspondería a aquellos casos en los cuales para las instituciones financieras y los bancos tradicionales es más rentable encarar dicha entrada de operadores disruptivos de forma no cooperativa con estas últimas.

Este enfoque puede a su vez responder a dos situaciones sustancialmente diferentes. Una en la cual los bancos tradicionales despliegan estrategias competitivas al innovar e introducir tecnología en la provisión de sus servicios para adaptarse a las nuevas condiciones y no perder clientes.

Estas son las reacciones esperables en mercados competitivos que reguladores y agencias de competencia no deberían entorpecer.

La otra correspondería a casos de acciones estratégicas potencialmente anticompetitivas por parte de los operadores tradicionales del tipo barreras conductuales o endógenas para erigir limitaciones a la entrada conocidas como conductas tipo Entry Deterrence.

La figura de contratos de exclusividad en los servicios y medios de pago ha sido bastante común a escala mundial y en la región latinoamericana en lo particular.

Sin embargo, bajo ciertas circunstancias los contratos de exclusividad podrían revestir efectos anticompetitivos en los mercados de sistemas y medios de pago electrónico o digitales.

En este sentido, este tipo de contratos pudiera, eventual y deliberadamente, ser utilizado para dificultar la entrada de algún competidor en dicho mercado.

Equivalentemente, una estructura verticalmente integrada de la cadena de valor de los sistema y medios de pago podrían facilitar un cierre vertical o una “denegación constructiva” que dificulte la entrada en el mercado por parte de nuevos competidores.

En otro orden de ideas, una estrategia que los agentes económicos u oferentes tradicionales han desarrollado con especial énfasis ante la disrupción de nuevos competidores basados en servicios TICs, a lo largo de muchos sectores económicos, es el empaquetamiento o las ventas atadas de sus servicios.

En el mercado bancario y de las instituciones financieras este tipo de estrategias cobra renovado interés toda vez que podría dificultar a los nuevos operadores -neobancos- replicar la oferta empaquetada de productos ofrecida por los operadores tradicionales.

Por ejemplo, supongamos que existe un tipo de producto que suele ser típico y provisto exclusivamente en la actualidad por los bancos tradicionales y que es ofrecido única y exclusivamente si se demanda junto con alguno de los productos que los neobancos están recientemente introduciendo en el mercado.

Lo anterior elevaría a los clientes actuales los costos de cambiar hacia los nuevos operadores.

Si producto de dicha práctica, derivado del hecho que un porcentaje significativo del mercado adquiere el producto ofrecido con exclusividad por la banca tradicional, puede que no exista un mercado residual suficiente como para justificar los costos de entrada por parte de los nuevos operadores -los neobancos-.

Las agencias de competencia y los reguladores financieros se enfrentan en América Latina al doble desafío de promover los cambios normativos y de las estructuras de mercado que favorezcan el surgimiento y desarrollo de las Fintech.

Desafíos regulatorios: competencia vs. regulación prudencial

El desafío planteado en el contexto actual con nuevos actores Big Tech y Fintech consiste en maximizar los beneficios de la competencia y la innovación sin comprometer la estabilidad financiera.

Si las regulaciones financieras prudenciales fueran estrictas e impidieran el apalancamiento excesivo, esto podría incrementar la actividad de shadow banking por fuera del perímetro regulatorio.

Esto lleva a que hoy la discusión internacional esté enfocada en determinar el equilibrio regulatorio que permita balancear el trade-off entre competencia y estabilidad financiera frente al ingreso de nuevos actores.

Las agencias de competencia y los reguladores financieros se enfrentan en América Latina al doble desafío de promover los cambios normativos y de las estructuras de mercado que favorezcan el surgimiento y desarrollo de las Fintech.

La idea debe ser generar entornos regulatorios que eviten poner en riesgo la estabilidad del sistema financiero en el marco de un mercado competitivo.

* Economista UCV. Profesor Estrategia Competitiva. UCAB y Universidad Torcuato Di Tella. Profesor de Economía Digital, UCAB.

Lea más contenido interesante y de actualidad:

#Exclusivo | Servicios en la nube potenciarán crecimiento rentable de la banca

#Datos | BNC marca pauta en recuperación de la red de cajeros automáticos

Somos uno de los principales portales de noticias en Venezuela para temas bancarios, económicos, financieros y de negocios, con más de 20 años en el mercado. Hemos sido y seguiremos siendo pioneros en la creación de contenidos, análisis inéditos e informes especiales. Nos hemos convertido en una fuente de referencia en el país y avanzamos paso a paso en América Latina.

Somos uno de los principales portales de noticias en Venezuela para temas bancarios, económicos, financieros y de negocios, con más de 20 años en el mercado. Hemos sido y seguiremos siendo pioneros en la creación de contenidos, análisis inéditos e informes especiales. Nos hemos convertido en una fuente de referencia en el país y avanzamos paso a paso en América Latina.