Títulos de participación, mecanismo de financiamiento en la crisis

Ante las circunstancias macroeconómicas de variación acelerada de los precios, de pérdida de valor de la moneda, de disminución de la actividad económica, de controles de cambio, precios, de interés en los bancos, entre otras medidas que caracterizan la dirección centralizada de la economía venezolana actual, las empresas tienen el desafío de financiar sus operaciones en una situación cada vez más limitada.

Es por ello que el acceso al mercado de capitales es una opción con considerables ventajas para las empresas y a su vez una oportunidad para inversionistas institucionales y del mercado en general.

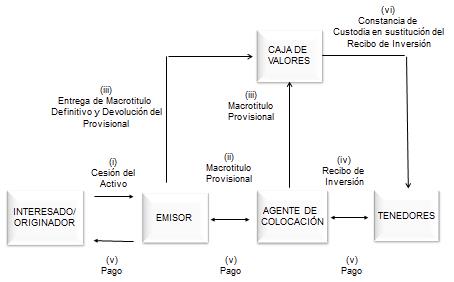

se plantea el esquema de funcionamiento de una titularización como sigue:

Esquema de la emisión y colocación de los títulos de participación totalmente garantizados

Pasos

(i) Antes de la fecha de inicio de la colocación de la emisión, el Interesado/ Originador cederá en plena propiedad al Emisor/Vehículo de Propósito Especializado, en los términos y condiciones establecidos en el Contrato de Cesión, el Activo Subyacente para respaldar la emisión.

(ii) El Emisor/Vehículo de Propósito Especializado le entregará al Agente de Colocación el recibo a los fines de la colocación de los respectivos Títulos de Participación Nominativos totalmente garantizados en el mercado.

(iii) Una vez realizada la colocación de los Títulos de Participación Nominativos totalmente garantizados respectivos, el Emisor/Vehículo de Propósito Especializado sustituirá el recibo por el Macrotítulo Definitivo y lo entregará bien a la Caja Venezolana de Valores S.A. directamente, bien al Agente de Colocación, quien en tal supuesto lo entregará a la Caja Venezolana de Valores S.A. para su custodia, depósito y conservación.

(iv) En la oportunidad de la suscripción de los Títulos de Participación Nominativos totalmente garantizados, el Agente de Colocación o el Emisor/Vehículo de Propósito Especializado, según sea el caso entregará a cada Inversionista un recibo de Inversión el cual evidenciará el número de Títulos de Participación Nominativos totalmente garantizados suscritos y el pago del precio correspondiente.

(v) El Emisor/Vehículo de Propósito Especializado, bien directamente o bien a través del Agente de Colocación, según sea el caso, entregará al Interesado/Originador los fondos producto de la colocación.

(vi) Cuando se reciba el pago correspondiente, y sea cambiado el recibo, por el Macrotítulo Definitivo, que será depositado en la Caja Venezolana de Valores S.A., emitirá a los Inversionistas de Títulos de Participación Nominativos totalmente garantizados, a requerimiento de éstos, una constancia de custodia no negociable de los valores de éstos allí depositados, en sustitución de los recibos de inversión.

Es importante destacar varios elementos

* Interesado/ Originador: es la empresa poseedora del activo subyacente que se cederá para realizar la titularización. Lo aconsejable es que sean activos con amplia rotación, con baja concentración de los riesgos de monto, plazo, sector económico y geográfico, entre otros. En este sentido instrumentos como recibos de financiamiento comercial y financiero (por ejemplo: cuotas de crédito, cuotas de financiamiento, contratos de servicios, contratos de suministro). La gama de este tipo de activos es limitada y debe contar con la característica de ser posible agruparlos en un macrotítulo que se irá llenando y vaciando en el tiempo y que servirá como soporte de la participación otorgada a los inversionistas en la explotación de dicho activo.

* Emisor/Vehículo de Propósito Especializado: que sería la Titularizadora es de fácil conformación en la legislación actual y también hay algunas empresas disponibles que pudieran ofrecer sus servicios.

* Títulos de Participación Nominativos: son las cuotapartes en los que se divide el Macrotítulo que contiene el Activo Subyacente. Las emisiones pueden ser garantizadas con una fianza lo cual impulsa a una mejor calificación de la emisión, por parte de calificadores de riesgo que exigirán un diseño que conserve la esencia del modelo de financiamiento planteado, donde los riesgos de mercado estén extensamente cubiertos.

* Los actores institucionales involucrados son la Casa de Bolsa o Sociedad de Corretaje de Valores, los estructuradores, los colocadores, el representante común de los obligacionistas, el agente de custodia y pago (Caja de Valores de Venezuela), y eventualmente las Bolsas de Valores. Cada uno tiene un rol establecido y su capacidad para el manejo está comprobada en el mercado de valores venezolano actual.

Los costos de emitir estos Títulos de Participación Nominativos son menores a los del financiamiento bancario, es decir menores al 24% anual. Para que tenga sentido el Título debe tener un rendimiento de alrededor del 60-65% de la Tasa Activa, lo cual representa alrededor de 15% anual que es muy atractivo para los inversionistas.

Hay elementos por demás interesantes que ante estos niveles realmente inferiores a la inflación los primeros montos a los que se accede al mercado pueden ser un tanto limitados, pero al volverse un emisor recurrente los tiempos de aprobación y de salida, además de las cantidades a financiar se convierten en realmente atractivas.

Somos uno de los principales portales de noticias en Venezuela para temas bancarios, económicos, financieros y de negocios, con más de 20 años en el mercado. Hemos sido y seguiremos siendo pioneros en la creación de contenidos, análisis inéditos e informes especiales. Nos hemos convertido en una fuente de referencia en el país y avanzamos paso a paso en América Latina.

Somos uno de los principales portales de noticias en Venezuela para temas bancarios, económicos, financieros y de negocios, con más de 20 años en el mercado. Hemos sido y seguiremos siendo pioneros en la creación de contenidos, análisis inéditos e informes especiales. Nos hemos convertido en una fuente de referencia en el país y avanzamos paso a paso en América Latina.